Comment comptabiliser le versement de dividendes ?

Plan de l'article

Comptabilité des dividendes : Distribution et paiement

Votre entreprise (SARL, SA, EURL, SAS, SASU…) a réalisé un bénéfice de 10.000€ dans l’année N. Dans votre entrée de A Nouveau le 1er janvier N 1 vous devez donc avoir le compte 120000 (bénéfice de l’année précédente) à crédit = 10.000€.

Après l’assemblée générale annuelle (4 mois après la fin de l’exercice en général), vous avez décidé d’attribuer le résultat comme suit :

Lire également : Les étapes pour créer une association

- 9 500€ pour le compte de report à nouveau.

- 500 € pour le compte de réserve légale.

Sur les 9 500 euros alloués à nouveau au report, la société veut distribuer 8 500 euros de dividendes .

Il est supposé que la société a deux associés, déductions sociales (CSG-CRDS) au taux de 17,2% et forfaitaire (dépôt IR) au taux de 12,8%. avec chacun 50 % des actions ou des actions.

A voir aussi : Guide complet des outils de marketing et d'analyse publicitaire

Les partenaires de notre exemple doivent recevoir chacun 4 250 euros de dividendes, moins 17,2%du paiement d’un dépôt d’impôts sur le revenu d’un montant de 12,8% des déductions sociales (731€ chacun). En plus des prélèvements sociaux peuvent être ajoutés des prélèvements forfaitaires. Il s’agit en fait du montant des dividendes distribués (avant CSG/CRDS). Dans notre cas, le dépôt IR s’élève à 12,8% x €4.250 = 544€, par partenaire.

Dans cet exemple, chaque partenaire recevra enfin 4.250 — (731 544) = 2 975€, après dépôt CSG/CRDS et IR.

Remarque : Si vous êtes gérant ou président de la société, votre Société doit déclarer ces dividendes et payer les débits de la société et du montant forfaitaire (dépôt CSG/CRDS et IR) directement à la place des associés ou des actionnaires .

Le CSG/CRDS et le dépôt IR sont déduit du montant des dividendes distribués.

Le formulaire 2777- D (à remplir dans votre espace abonné du site impots.gouv.fr) vous permet de déclarer les dividendes que vous avez distribués et les déductions sociales (17,2%) ainsi que le montant du dépôt de IR de 12,8%, le cas échéant.

La date limite pour le paiement des dividendes est le 30 septembre N pour les bénéfices réalisés en N-1.

Remarque : L’impôt sur le revenu que chaque associé paiera au cours de l’année N 1 pour l’année N sera réduit du montant du dépôt IR payé sur les dividendes versés au cours de l’année N. Si le dépôt est supérieur au montant de IR payable, le remboursera pour le surperçu.

Remarque : Vous pouvez demander une exemption du paiement d’un acompte infrarouge de 12,8 % si :

- votre revenu fiscal de référence (RFR) est inférieur à 50 000€ si vous êtes un contribuable célibataire, divorcé ou veuf.

- votre revenu fiscal de référence (RFR) est inférieur à 75 000€, si vous êtes soumis à un impôt commun.

Cette exemption doit être demandée avant le 30 novembre de l’année N pour les dividendes versés en N 1.

Si vous recevez des dividendes, vous pouvez opter pour une nouvelle forme d’imposition depuis 2018 : la PFU (prélèvement unique forfaitaire). Vos dividendes sont ensuite imposés au taux unique de 30% (impôt forfaitaire). Si vous choisissez l’ UFP, vous payez 17,2 % des retenues à taux forfaitaire (CGS-CRDS) et 12,8 % des frais de réduction de revenu forfaitaire, comme indiqué ci-dessus. Mais le 12,8% n’est pas un acompte IR, en d’autres termes, vous ne paierez pas d’IR supplémentaire sur ces dividendes. Par conséquent, vous ne pourrez pas bénéficier de l’allocation NPA de 40 %, qui profite à ceux qui optent pour « l’impôt sur le barème », décrit ci-dessus.

Comptabilisation des dividendes en ZEFYR

La comptabilisation des dividendes, dans la pratique, est divisée en 3 étapes présentées ci-dessous.

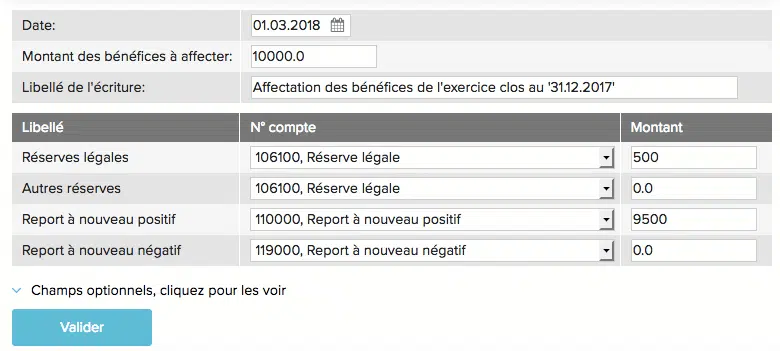

1. Répartition des bénéfices

La société alloue des bénéfices : 9 500€ à reporter à nouveau, 500€ aux réserves légales.

| Attribution des bénéfices | Flux | Crédit | |

| 120000 | Gains de l’année précédente | 10 000 | |

| 106100 | Réserve légale | 500 | |

| 110000 | Porter à nouveau positif | 9 500 |

Dans le logiciel de comptabilité ZEFYR, passez par le menu Comptabilité > Saisie périodique > Affectation des bénéfices.

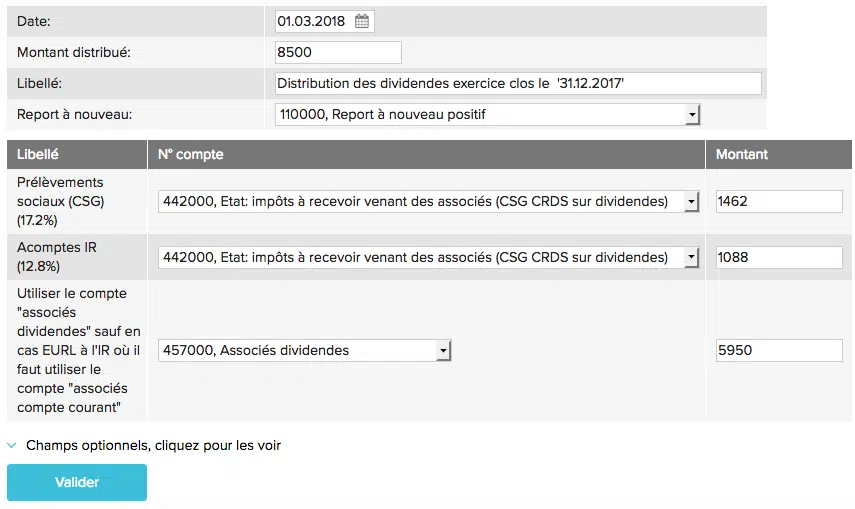

2. Distribution de dividendes

La société distribue : €2.975 x 2 = €5.9501 462 €) et des dépôts IR (2 x 544 = 1 088 en dividendes totaux. Cela conduit à des déductions sociales (2 x 731 = €).

Voici à quoi ressemble l’entrée lors de la comptabilisation de la distribution des dividendes :

| Distribution des dividendes bruts | Flux | Crédit | |

| 110000 | Le report à nouveau positif | 8 500 | |

| 457000 | Associés, dividendes | 5 950 | |

| 442000 | État : Impôt à recevoir des associés | 2 550 |

Dans ZEFYR, utilisez le menu Compte > Saisie périodique > Distribution de dividendes. Si vous êtes exempté du paiement anticipé IR, mettez 0 dans la ligne des acomptes IR. Si vous avez opté pour 30 % de PFU (taxe forfaitaire), remplissez les deux lignes : 17,2 % et 12,8 %.

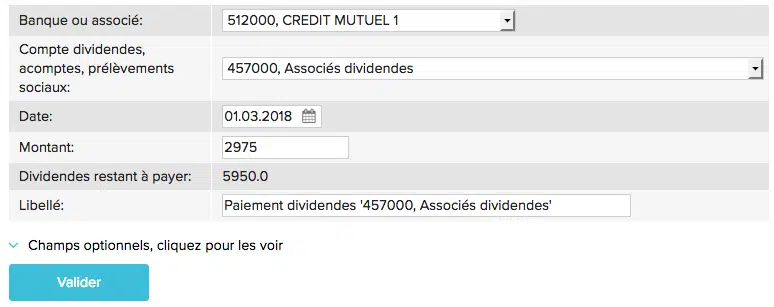

3. Paiement des dividendes, dépôt CSG et IR

La société paie ensuite les dividendes : 2.975€ par partenaire. Ensuite, la société paie le débit (CSG/CRDS dépôt IR) : €2.550 pour les deux partenaires.

Pour les dividendes versés, cela se traduit par la comptabilisation de l’entrée suivante, qui doivent être saisies deux fois (une fois par partenaire) :

| Paiement net des dividendes | Flux | Crédit | |

| 457000 | Associés, dividendes | 2 975 | |

| 512000 | Banque | 2 975 |

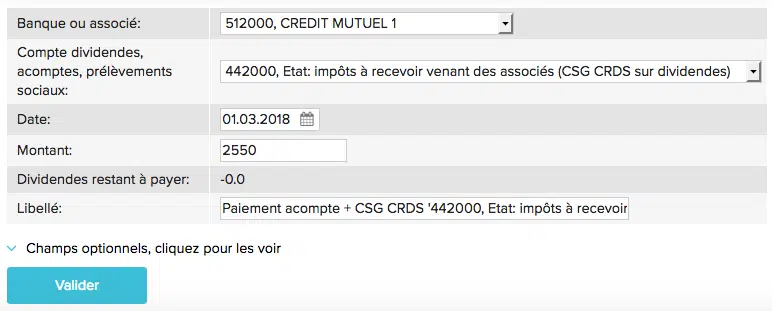

Pour les déductions sociales et forfaitaires, cela se traduit par l’entrée suivante (une seule entrée pour les deux partenaires) :

| Paiement de l’acompte CSG/CRDS et IR | Flux | Crédit | |

| 442000 | État : Impôt à recevoir des associés | 2 550 | |

| 512000 | Banque | 2 550 |

Dans ZEFYR, utilisez le menu Compte > Saisie périodique > Paiement Paiement anticipé de dividendes et CSG. Vous devez effectuer la comptabilité en deux étapes : d’abord les dividendes (une entrée par partenaire), puis les prélèvements sociaux et forfaitaires.

1. Comptabilisation du paiement de dividendes de l’associé 1.

2. Comptabilisation du paiement des déductions sociales (CSG-CRDS) et des paiements forfaitaires (dépôt IR).

Contacter un comptable pour comptabiliser le versement de dividendes

La comptabilisation du versement de dividendes n’est pas une opération complexe, mais elle nécessite de respecter les règles fiscales et comptables en vigueur. Alors, si vous ne disposez pas de compétences ou ressources nécessaires pour réaliser cette opération, il serait judicieux de faire appel à un cabinet de comptable. Par exemple, vous pouvez aller sur le sur le site du cabinet comptable Baker Tilly.

Contacter un comptable pour s’occuper du versement des dividendes peut vous être très bénéfique. Celui-ci va non seulement vous apporter son expertise et ses conseils sur tous les aspects de cette opération (aspects fiscaux, juridiques, et financiers), mais il peut aussi assurer le respect des obligations déclaratives et comptables liées à cette opération. Il s’agit entre autres de la déclaration des dividendes aux services fiscaux, rédaction du procès-verbal d’assemblée générale, production des états financiers annuels).

Cet expert peut aussi vous conseiller sur le choix du mode et du montant des versements des dividendes en tenant compte de la situation financière de votre société et de ses besoins. En fait, confier cette tâche à un comptable ou un cabinet de comptable expérimenté peut donc être un gage de sécurité et d’optimisation pour votre société et vos actionnaires.